Per reduir la incertesa a la recerca cal canviar d'estratègia, enlloc de fer-ho a casa cal comprar-ho fet. Aquest és el missatge que s'ha instal·lat al mercat. Així de fàcil i alhora així de costós (si ho hem de valorar atenint-nos a transaccions recents). La financialització dels medicaments ha accelerat aquesta tendència encara més.

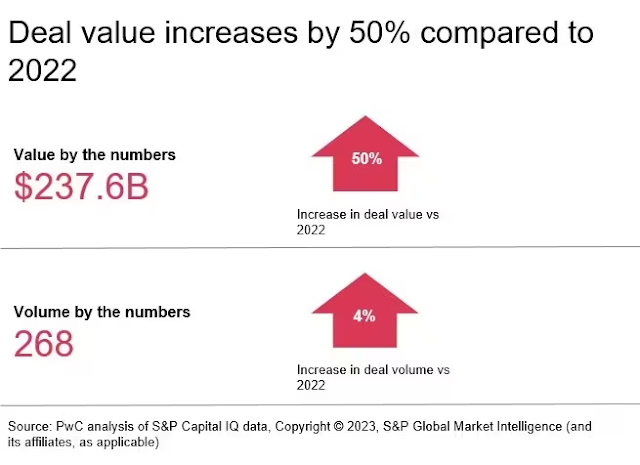

Les empreses farmacèutiques van protagonitzar el 2023 operacions de compra d'actius per valor de 237 mil milions de dòlars en 268 operacions. Aquesta xifra és un 50% més respecte al 2022 segons PwC. Els ingressos procedents de les vendes de la vacuna i els antivirals orals contra la Covid han permès per exemple a Pfizer comptar amb una gran caixa per a compres. Ha fet l'operació més gran de l'any de la indústria de la salut i la tercera major de tots els sectors a nivell mundial va comprar Seagen, una biotecnològica especialitzada en tractaments contra el càncer, per 43.000 milions de dòlars, inclòs deute.

Encara no tenim dades de R+D de 2023, però si mirem l'informe de Deloitte veiem que la despesa total R+D de la indústria el 2022 va ser 139 mil milions$.

Una any més la indústria ha gastat més comprant que invertint en recerca. Aquest és el resum de tot plegat. Ara d'això se'n diu "de-risking", desarriscar, que vol dir reduir la incertesa de la R+D interna mitjançant la compra d'actius en fase avançada a d'altres empreses.

En aquest context, les dades que es publiquen sobre el cost de la R+D d'una nova mol·lècula són pures suposicions, en la mesura que l'estimació precisa quan hi ha aquest volum d'inversió en actius esdevé molt complex d'assignar.

Per això l'informe de Deloitte que ha acabat de sortir, no el comentaré.

Quin és el problema de desarriscar? Doncs que hi ha un incentiu elevat a fer-ho perquè els mercats financers ho valoren molt bé, i per tant aporten beneficis privats als accionistes. Ara bé, el cost final d'aquestes operacions de fusions i adquisicions acaben traslladant-se al preu del medicament, i per tant en la mesura que hi ha assegurança obligatòria, un cost social.

Què caldria fer? Doncs en la mesura que les empreses són globals i no tenim un govern global, esdevé poc creïble qualsevol acció d'un govern per a reduir la tendència. Sempre he cregut que l'OCDE hauria de fixar prioritats de recerca en salut i sostres indicatius de despesa en medicaments segons morbiditat, de la mateixa manera que va encapçalar la fiscalitat mínima de les empreses al 15% i se'n va sortint.

PS. Cal dir que no totes les M&A són per comprar mol·lècules, algunes són per assolir més poder de mercat. Però separar unes de les altres esdevé complicat.

PS. Cal dir que comparar inversió en actius i despesa en R+D és un exercici delicat. La xifra a comparar seria el valor estimat de les patents en el moment, per tant fluxos de caixa descomptats.

PS. Cal dir que les dades que van aparèixer a alguns

mitjans fa uns dies sobre aquesta qüestió són del tot imprecises, o falses, com vulgueu, no diré més.